Rechnungsvorlage als Freiberufler

Wer als Freiberufler tätig ist braucht spätestens mit dem ersten Auftrag eine entsprechende Rechnung.

Doch wie sieht eine solche Rechnung aus und worauf ist zu achten?

Was in jede Rechnung gehört

Für die Erstellung einer rechtskonformen Rechnung, gibt es stets einige Angaben, die nie fehlen sollten.

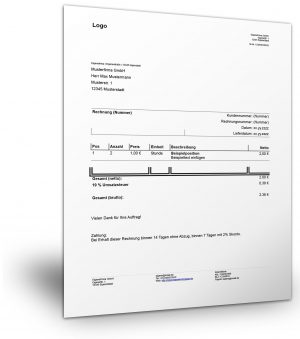

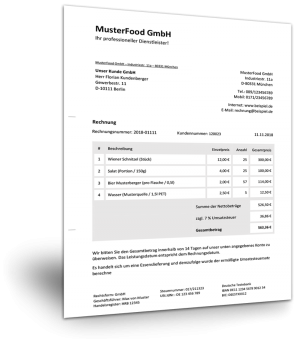

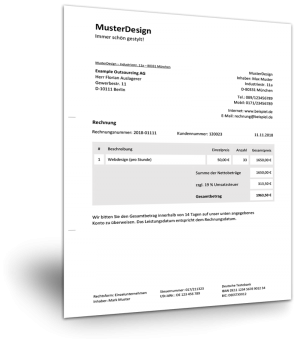

In den Kopf der Rechnung gehört dabei die eigene bzw. die Firmenadresse des Freiberuflers. Darunter kommt entsprechend die Kontaktinformation des Kunden oder der Firma, die eine Dienstleistung des freiberuflichen Bereichs in Auftrag gegeben hat.

Zusätzlich wird, meist rechtsbündig angelegt, hier das Rechnungsdatum eingefügt.

Danach sollte eine Rechnungsnummer erfolgen. Diese kann sowohl aus Zahlen als auch aus Buchstaben bestehen.

Danach erfolgt die Auflistung der geleisteten oder zu leistenden Tätigkeiten, deren Stundensatz oder Preis pro Stück/Wort oder ähnliches.

Gefolgt vom Gesamtpreis. Die Besonderheit an dieser Stelle: Agiert der Freiberufler als Kleinunternehmer, kann er die Kleinunternehmerregelung anwenden. Diese wird später noch einmal expliziter erklärt.

Es ist zudem von Vorteil einen Zahlungszeitraum anzugeben. Dieser wird meist binnen 14 Tagen gesetzt, kann aber auch einen kürzeren oder längeren Zeitrahmen haben. Dies kann individuell vom Freiberufler gewählt werden oder in vorheriger Absprache mit dem Auftraggeber festgelegt werden.

Abschließend die Unterschrift.

Kleinunternehmerregelung – Die Besonderheit bei der Umsatzsteuer

Wenn ein Freiberufler als Kleinunternehmer agiert und dies so dem Finanzamt mitgeteilt hat bzw. die Regelung aufgrund seiner wahrscheinlichen oder tatsächlichen Wirtschaftsverhältnisse angewendet werden kann, so entfällt die Zahlung der Vorsteuer und es wird auf der zu erstellenden Rechnung keine Mehrwert- bzw. Umsatzsteuer ausgewiesen. So ist bei dieser Rechnung die Besonderheit das Brutto gleich Netto ist.

Damit die Rechnung konform ist, muss die Anwendung der Regel deutlich vermerkt werden. Dazu reicht ein Satz, dass die Regelung für Kleinunternehmer nach UStG §19 angewendet wird.

So ist sowohl der Freiberufler als auch der Kunde entsprechend abgesichert, wenn die Rechnung als späterer Nachweis beim Finanzamt eingereicht wird.

Die Rechnungsnummer – Ist sie zwingend nötig?

Tatsächlich ist eine Rechnungsnummer keine Pflichtangabe bei der Rechnungserstellung. Jedoch ist sie ein hilfreiches Indiz für das Finanzamt, um später entsprechende Geldwege eindeutiger nachvollziehen zu können. Auch für die eigene Buchhaltung bietet sich ein System mit Rechnungsnummern an.

Die Rechnung – Wer braucht sie wofür?

Als Freiberufler braucht der Leistungserbringer die Rechnung für mehrere Dinge. Zum Einen belegt sie die erbrachte Leistung und den dafür angesetzten Preis. Für die Steuererklärung gilt sie später als Nachweis bei der Gewinnermittlung.

Zudem können ausbleibende Zahlungen nur dann gemahnt werden, wenn entsprechnd dokumentiert ist, wann die Leistung erbracht wurde und wie lang die dafür angesetzte Zahlungsfrist ist. So kann auch bei mehrmaliger Mahnung ohne Zahlung weitere Schritte erfolgen.

Der Kunde benötigt die Rechnung ebebefalls fürs Finanzamt, damit sie als Nachweis bei der Steuererklärung dient.

Zudem benötigt er auch bei Regress einen entsprechenden Nachweis. So kann er darüber mangelhafte Dienstleistungen verdeutlichen und Ansprüche auf Nachbesserungen stellen.

Zuletzt dienen Rechnungen als Nachweise für das Finanzamt, welches die entsprechende Prüfung der jährlichen Steuererklärung übernimmt und entsprechend eine Nachzahlung oder Rückzahlung ermittelt.